三七互娱拟28.8亿元收购控股子公司,加码手游运营增厚净利润

三七互娱正一边通过收购加码手游增厚业绩,一边调整股权架构以绑定核心人员。

12月7日晚间,三七互娱发布公告,拟以自有资金间接收购广州三七网络科技有限公司(下称“广州三七网络”)20%股权,本次收购总额为28.8亿元(人民币,下同)。此次交易还约定了交易对方徐志高、贺鸿、刘军、刘嘉昱购买上市公司股票,相关核心人员如徐志高、贺鸿、刘军将有48个月的任期期限及相应的业绩条件。

若交易顺利完成,广州三七网络承诺2021年净利不低14.4亿元

广州三七网络成立于2013年6月,是专业的移动游戏发行和运营公司,擅长“产品+流量+用户”的精细化运营思路,曾成功发行了《永恒纪元》《拳魂觉醒》《鬼语迷城》《大天使之剑H5》等不同游戏品类产品并取得了不错的成绩。公告显示,广州三七网络2019年营收为97亿元,净利润为15.2亿元,2020年前三季度营收为64.3亿元,净利润为9.32亿元。

此次交易后,广州三七网络承诺:2020年、 2021年、 2022 年的净利润数分别不低于12亿元、14.4 亿元、16.56 亿元。如果广州三七网络截至利润承诺期间内任一会计年度末的累计实际净利润数不能达到相应累计承诺净利润数,则利润承诺与增持主体需共同向上市公司进行补偿。

据悉,此次交易对价将分四期支付,协议生效后的一个月内,收购方需支付交易对价的 60%,合计 17.28 亿元。双方工商变更登记手续办理完毕后的6个月内,收购方则需支付交易对价的20%,即 5.76 亿元。本次收购将导致上市公司合并报表发生变更,交易完成后,顺勤合伙、顺景合伙将纳入公司合并报表范围。

三七互娱在公告中称,随着游戏行业的快速发展及变化,行业对游戏品类的多样性及游戏精品化发展提出了更高的要求。为适应游戏行业的变化,公司将投入更多的资源到长期布局和长期战略中。因此,需要对子公司股权架构进行调整:一方面,需要进一步长期绑定子公司的核心人员,保障核心团队的稳定发展;另一方面,使得子公司少数股东成为上市公司股东,以进一步协同公司战略资源投入到长期布局和长期战略中。

除此之外,广州三七网络成为三七互娱的全资控股公司也有助于其增厚业绩。三七互娱称,假设本次拟交易的广州三七网络20%股权于2020年1月1日合并进入上市公司,且根据业绩承诺广州三七网络2020年实现净利润 12 亿元,则归属于上市公司母公司所有者的净利润将增加2.40亿 元,上市公司每股收益将增加0.11元。

以收购投资的方式加码手游,以应对激烈的市场竞争

在游戏陀螺看来,广州三七网络近两年发展情况较为不错,其整体营收并入母公司,有助于三七互娱的净利增长,此外,对三七互娱的手游发展也有显而易见的促进效果,且其也符合三七互娱的长期战略需求。

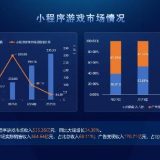

近几年,三七互娱一直在加码手游业务。据年报数据显示,三七互娱2017年至2019年,手游业务营收同比增长率分别为100.3%、70%、114.8%。手游业务营收占比从2017年的53.06%升至2019年的90.64%,手游比重提升明显。此次收购广州三七网络剩余20%股权既可以增厚业绩亦可绑定核心管理人员,可谓一举两得。

当然,眼下游戏行业竞争极为激烈,若标的公司能顺利完成业绩那么皆大欢喜,反之则可能带来一定的风险。对此,三七互娱在公告中也表示,将积极密切关注标的资产的情况,积极做好风险的防范和应对。

“产品方面,公司一方面持续加大研发投入,在产品创意、玩法、题材、美术、技术等多个层面进行研发和创新,将保持与优秀研发厂商密切合作,保障优质产品供给。另外在市场渠道方面,公司将进一步发挥流量经营新思路的作用。”

事实上,在产品层面,三七互娱已在加大投资力度。一方面增加公司内部研发的投入,今年上半年三七互娱在研发上的投入就高达6.45亿元,同比增长102.48%;另一方面,通过收购并购以及投资方式,聚拢游戏团队,积累优质手游产品,如投资羯磨科技、心动、紫龙、易娱等,希望在此双重作用下,能迎来更可观的业绩。

近期评论